相続対策として養子縁組を行ったという方は身近にいらっしゃいますか。

養子縁組を行うと、相続税の計算でいくつかのメリットが生まれます。

しかし、相続税目的で養子縁組を行おうとすると、思わぬ落とし穴にはまってしまうケースがあります。

そこで今回は、養子縁組による相続対策のメリットやデメリットをご紹介していきます。

Contents

養子縁組とは

まずは、そもそも養子縁組とは何か、というところから解説いたします。

養子縁組とは、養親と養子との間に法律上の親子関係を作り出す制度です。

さらに養子縁組には、「普通養子縁組」と「特別養子縁組」の2つの方法があります。

普通養子縁組とは

普通養子縁組は、養親または養子になる人のいずれかが、本籍地の市区町村に養子縁組届を出すことで効力が生じます。

なお、未成年者を養子にするためには、原則として家庭裁判所の許可が必要です。

普通養子縁組をしても、養子は実親との血縁関係が残ったままとなります。

また、養親、養子の協議によって養子縁組を解消することも可能です。

相続対策で養子縁組というと、こちらの普通養子縁組を指すのが一般的です。

特別養子縁組とは

特別養子縁組は、家庭裁判所への申立てが必要になり、普通養子縁組よりも手続き等が厳しいです。

普通養子縁組と異なり、実親との血縁関係もなくなります。

相続対策という観点で特別養子縁組を使うということはないでしょう。

養子縁組による相続対策のメリット

養子縁組を行うことによる相続対策のメリットは以下の通りです。

相続税の基礎控除額が増える

養子縁組を行うと、子どもが増えるので、法定相続人の数も増えることになります。

そして、相続税には基礎控除というものが設けられており、「3,000万円+600万円×法定相続人の数」が基礎控除の金額となります。

養子縁組を行って法定相続人が増えれば、1人につき600万円の基礎控除が増えるのです。

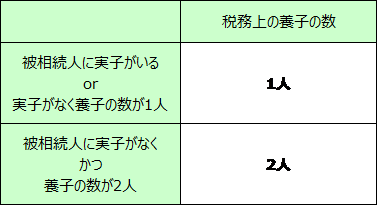

ただし、民法上は養子の数に制限はないのですが、相続税法上は以下のデメリットでも記載するように養子の数に制限を設けていますので注意が必要です。

生命保険金、死亡退職金の非課税枠が増える

養子縁組を行って、法定相続人の数が増えることにより、生命保険金と死亡退職金の非課税枠が増えます。

生命保険金と死亡退職金はそれぞれ、「500万円×法定相続人の数」の相続税の非課税枠が用意されています。

養子縁組を行って法定相続人が増えれば、1人につき500万円の非課税枠が増えるのです。

ただし、こちらも相続税法上は養子の数に制限を設けていますので、制限なく養子を何人も作って非課税枠を増やすということはできません。

相続税率が低くなる可能性がある

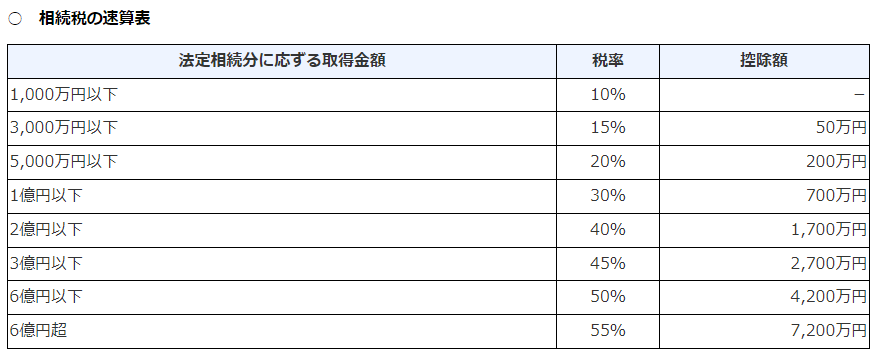

相続税は、被相続人の財産を各相続人の法定相続分で分割したものと仮定して、その法定相続分に応じた財産金額に対して、以下のように相続税率が決まってきます。

(国税庁HPより、https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm)

相続税率は段階税率になっておりまして、法定相続分に応じた財産金額が大きければ大きいほど、相続税率も高くなっていきます。

逆に、養子縁組により法定相続人が増えて、各相続人の法定相続分が薄まれば、法定相続分に応じた財産金額が少なくなり、相続税率もより安い税率になる可能性があります。

<H2>養子縁組による相続対策のデメリット

養子縁組による相続対策にはデメリットもありますのでご紹介いたします。

相続税法上は養子の数に制限がある

民法上は法定相続人になることができる養子の数に制限はありません。

5人でも、10人でも養子にすることができます。

しかし、相続税法では、以下のように被相続人の実子がいるかどうかで、養子の数を制限しています。

これは、生前に養子をたくさん取って基礎控除や非課税枠を増やすような節税を防ぐための措置になります。

相続税の2割加算の可能性

被相続人の兄弟姉妹や孫などの、配偶者や子どもよりも遠縁の相続人には、通常の相続人よりも20%上乗せで相続税を計算するという、2割加算という制度があります。

よく養子にご自身のお孫さんを取られる方(いわゆる孫養子)がいらっしゃいますが、お孫さんが代襲相続人となっている場合でない限り、養子のお孫さんは2割加算の対象になってしまいます。

一方で、本来は親→子、子→孫と2段階に渡って相続税がかかるところを、親→孫と1代飛ばしで相続ができるわけですから、財産規模によっては2割加算の対象となっても孫養子に財産を相続させる方もいらっしゃいます。

節税目的の養子縁組は否認される可能性がある

国税庁のホームページに、「養子の数を法定相続人の数に含めることで相続税の負担を不当に減少させる結果となると認められる場合」には、その養子は法定相続人の数に含めないと記載があります。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4170.htm?_fsi=EOgzarhn

行き過ぎた節税目的で養子縁組をした場合には、税務署はそれを認めないリスクがあるということです。

ただし、私見にはなりますが、過去の判例等を見ても養子縁組が節税目的であるとして否認されたものは見当たらず、実際に民法上で有効な養子縁組という手続きを実施しているわけですから、節税目的として養子縁組が否認されることは少ないのではないかと思います。

相続人間のトラブルのタネになる可能性がある

養子縁組を行うことで、相続税の計算でメリットが生じることは述べました。

しかし、相続税目的だけで養子縁組を進めてしまうと、相続人の気持ちを害してしまい、相続人間のトラブルのタネになってしまう可能性があります。

実例です。2人息子がいらっしゃるお母様が、節税にもなるということで、次男に相談せずに、可愛がっていた長男の妻を養子に取りました。

その後しばらくして、次男がお母様の戸籍を見る機会があり、長男の妻がお母様の養子になっていることを知りました。

次男としては、なぜ自分に事前に相談がなかったのか、なぜ長男の妻だけで自分の妻は養子に入れなかったのか、などお母様に対する不満が爆発してしまい、お母様に相続が発生しても絶対に遺産分割協議書にハンコを押さない、という態度になってしまいました。

このようなトラブルを起こさないためにも、養子縁組を行う際は事前に相続人全員を集めて説明を行い理解を得ておくことが非常に重要になります。

真に良好な人間関係というのはお金では買えません。何年間も家庭裁判所の調停で遺産分割を争っている方もいらっしゃいます。

相続税の節税も重要かもしれませんが、養子縁組を行う際にはそれ以上に相続人の気持ちへの配慮を忘れないようにしたいところです。

まとめ

相続対策としての養子縁組のメリット・デメリットについてまとめさせていただきました。

養子縁組を行う際に一番重要なことは、税よりも相続人の心情に配慮することだと思います。

そのうえで、相続人全員の理解を得られるようなら、養子縁組を行い、各種のメリットを受けていただくのが良いかと思います。