保険会社さんや知り合いから、生命保険は相続対策になる、というお話を聞いたことはありませんか。

しかし、保険と聞くだけで拒否反応が出る方も多くいらっしゃいます。

私自身も実はそうです。笑

しかし、相続対策という面で見ると生命保険はメリットが非常に多く、保険があまり好きではない私も提案しているほどです。

ぜひ、本記事で生命保険による相続対策のメリットや注意点をご覧いただければと思います。

Contents

生命保険による相続対策のメリット

生命保険による相続対策のメリットはいくつかあります。以下でそれぞれご紹介いたします。

相続税の非課税枠

生命保険の税金面でのメリットになります。

被相続人がお亡くなりになった際に相続人が受け取る死亡保険金には非課税枠が用意されています。

相続が発生した際には被相続人の相続財産に対して相続税がかかり、生命保険金も相続税の課税対象になるケースがあります。

非課税枠とは、その際に生命保険金の一部を相続税の課税対象にしないということを認めた優遇制度です。

生命保険金の非課税枠は、以下の算式で計算されます。

生命保険金の非課税枠=500万円×法定相続人の数

もし現預金で財産を持っている方は、その一部を生命保険契約に組み替えることで、相続税の節税が可能となります。

生命保険契約への組み替えだけで、相続財産が相続税の基礎控除を下回り、納税が一切発生しなくなったという方もいらっしゃいます。

例えば法定相続人が2人の場合、1,000万円の預金を持っているよりも、死亡保険金1,000万円の生命保険契約を持っている方が、同じ1,000万円の価値がある財産でも相続税の課税対象が1,000万円非課税となります。

生命保険というと、一定の掛け金を支払って、将来の死亡時に掛け金の何倍もの死亡保険金を受け取るイメージがあります。

しかし、そのような保険は、若く、健康なうちにしか入ることはできず、高齢になってからでは生命保険の相続対策はできないと考えてしまう方も中にはいらっしゃいます。

しかし、相続税の節税だけを考えるならば、例えば1,000万円の掛け金を支払って、1,000万円の死亡保険金を受け取ることができるという、お金だけでみると得をしないような保険でも相続対策になります。

財産を生命保険契約に組み替えることで、相続税の非課税枠が生まれるからです。

このような生命保険ならば、ご高齢の方でも加入することは難しくありません。

ぜひ、ご自身が高齢だからといって諦めずに、生命保険の相続対策をご検討いただければと思います。

原則として遺留分の対象にならない

税金ではなく、相続争い防止という観点でのメリットになります。

財産の相続先を決める際に必ず考慮しなければならないのが遺留分です。

遺留分とは、相続人は最低限これだけの財産はもらえるという権利のことです。

例えば、父親に3人の息子がいて、長男だけに預金や不動産などの全財産を渡すという遺言を書いた場合、次男、三男は各人の遺留分だけの財産は分配するよう、長男に対して請求することができます。

しかし、生命保険金は原則として、この遺留分の対象財産にならないのです。

なぜかというと、生命保険金は民法上の相続財産ではなく、保険金受取人の固有の財産と考えられているからです。

難しい言い方になりましたが、要は遺産分割や遺留分の対象にはならず、確実に保険金受取人の財産になるということです。

被相続人としては、生前に生命保険を契約し受取人を指定しておけば、遺留分や遺産分割の対象にならない財産となるため、相続争いを防止することができます。

なお、“原則として“、という言葉を上記で使用していますが、”例外“もあります。

被相続人が自分のほぼ全ての財産を生命保険契約にして遺留分対策を行った結果、裁判で流石にそれはダメですよ、と認められなかった事例もあります。

行き過ぎた対策は無効になるリスクがあるということをご留意いただければと思います。

納税資金等の確保に役立つ

これは相続手続きの観点でのメリットです。

相続が発生したことを金融機関が知ると、銀行口座が凍結され、遺産分割協議が完了するまでは預金の引き出し等が出来なくなります。

すぐに遺産分割協議がまとまれば良いのですが、中にはなかなか遺産分割協議がまとまらないケースもあります。

しかし、葬儀費用や被相続人の住宅ローン、相続税などの支払期限は刻一刻と迫ってきます。

この点、生命保険金については、遺産分割協議は必要なく、指定された受取人の財産になります。

生命保険金の請求書等の書類を記載すればスムーズに保険金を受け取ることができるため、相続後の葬儀費用、相続税等の支払資金を確保に役立ちます。

生命保険による相続対策を行う場合の注意点

生命保険には数多くの相続対策のメリットがありますが、注意点もいくつかあります。

相続対策上の代表的な注意点を以下で解説していきます。

保険金の受取人を誰にするか

生命保険金の受取人は基本的に誰でも構いません。ご家族はもちろんですが、ご家族以外の他人でも構いません。

ですが、受取人を誰にするかによって、税負担が大きく変わってしまうケースがあります。

よく見かけるのが、自分のお孫さんを死亡保険金の受取人にしているケースです。

お孫さんは孫養子にとらない限りは、基本的に法定相続人にはなりません。

ここで、死亡保険金の非課税枠は法定相続人のみに認められていますので、法定相続人ではないお孫さんが死亡保険金を受け取っても非課税枠の適用はありません。

また、受け取った死亡保険金に対しては相続税がかかりますが、お孫さんの場合は通常の相続人よりも高い税額を納める2割加算という制度が適用されます。

さらに、法定相続人ではないため生前贈与加算の適用がないと考え、お孫さんに生前贈与をしていた場合には、お孫さんに相続税申告が必要となったことで、生前贈与加算の対象にもなってしまいます。

お孫さんに良かれと思って死亡保険金の受取人にしても、上記のようなダブルパンチ、トリプルパンチの課税が発生する可能性があります。

保険金の受取人を決める際は、税理士に事前にご相談されることをおすすめいたします。

保険契約関係の確認

生命保険金には非課税枠があることをご説明いたしましたが、実は契約関係によっては非課税枠が適用されない保険があります。

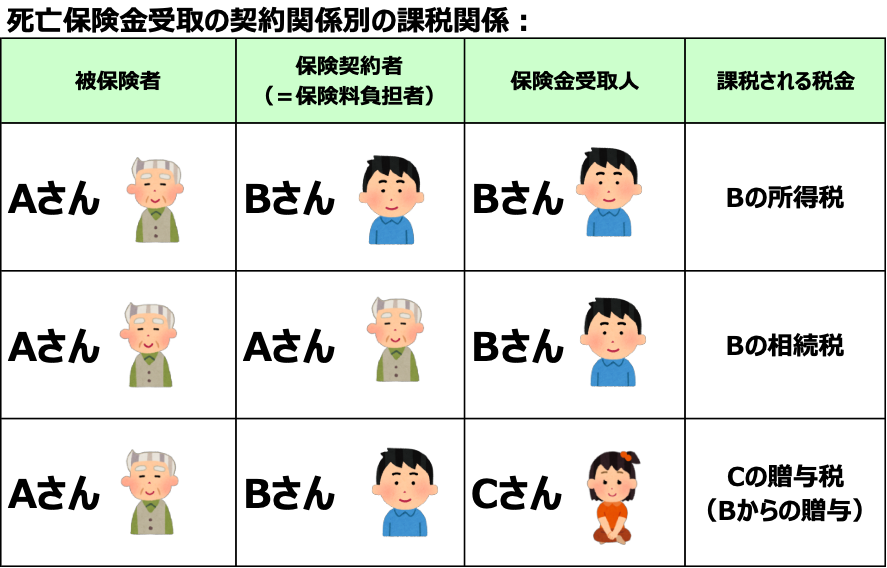

生命保険というものは、【被保険者】、【保険契約者(税務上は保険料負担者)】、【保険金受取人】という3者の関係によって成り立ちます。

この3者が誰になるかによって、保険金に対して課税される税金が以下のように変わってきます。

オーソドックスな、【被保険者】と【保険契約者(=保険料負担者)】が同一の保険は、死亡保険金に相続税が課税され、非課税枠の適用もあります

しかし、それ以外の契約関係の場合は、保険金受取人に所得税や贈与税が課税され、相続税の非課税枠の適用ももちろんありません。

相続時に実は非課税枠が使えなかったということを防ぐために、現在ご自身が契約されている保険契約がどのパターンに該当するか、一度ご確認されることをおすすめいたします。

また補足ですが、保険証券上の契約者が、税務の検討の際も契約者になるという勘違いがよくあります。

しかし、税務は保険証券上の契約者は一切見ておらず、実際に保険料を支払っている人が保険契約者となるという点に注意してください。

契約者は妻だが、実際の保険料を支払っているのは夫というケースをよく見ます。

保険会社も契約を取るためにあまり説明しないのかもしれませんが、そのような契約は税務上は夫が契約者であると取り扱われますので注意が必要です。

まとめ

相続税の非課税枠、原則として遺留分の対象にならない、など、生命保険のメリットはどれも非常に大きいものばかりです。

うまく使いこなすことができれば、有効な相続対策を行うことができるでしょう。

ただ、生命保険の契約関係等の設計には注意が必要です。

思わぬ課税などを生じさせないためにも、税理士等の専門家を交えて保険契約の検討をするのが良いかと思います。