「多くの財産があり、このまま相続を迎えてしまうと多額の相続税が発生してしまい、残される家族に迷惑をかけてしまう」

このようなお悩みの対策として、財産を子どもや孫に生前贈与するという方法があります。

しかし、生前贈与に対しては、贈与した財産の金額に応じて贈与税がかかります。

そこで、もし生前贈与が非課税となる制度があったら、是非活用したいと考えるところでしょう。

実際、生前贈与に関してはいくつかの非課税制度があります。

そこで今回は、生前贈与の非課税制度や、生前贈与を行う際の注意点などをご紹介していきます。

生前贈与の非課税枠

生前贈与についてはいくつかの特例や基礎控除というものが設けられており、一定金額以下の生前贈与は非課税になることがあります。

表にまとめると以下の通りです。

|

制度 |

非課税枠 |

| 暦年贈与の基礎控除 | 年間110万円 |

| 相続時精算課税の特別控除 | 累計2,500万円

(令和6年1月1日の贈与から110万円の基礎控除が新設) |

| 住宅取得等資金贈与の非課税枠 | 省エネ等住宅:1,000万円

上記以外の住宅:500万円 |

| 居住用不動産贈与の配偶者控除(おしどり贈与) | 2,00万円 |

| 教育資金の一括贈与の非課税枠 | 1,500万円

(うち、習い事等は500万円) |

| 結婚・子育て資金の一括贈与の非課税枠 | 1,000万円

(うち、結婚資金は300万円) |

以降で各制度の詳細をご紹介していきます。

暦年贈与の基礎控除

暦年贈与に設けられている110万円の基礎控除です。

誰か(贈与者)が、他の誰か(受贈者)に財産を贈与した場合、財産の贈与を受けた人(受贈者)には贈与税がかかります。

贈与税は、暦年(1月1日~12月31日)でもらった贈与財産の金額を合計して計算します。

そして、もらった贈与財産の合計金額に税率を乗じて計算します。この際に贈与財産の金額から110万円の基礎控除を引くことができます。

計算式で表すと以下の通りです。

贈与税額 =(もらった贈与財産 ― 110万円)× 税率

そのため、1年間にもらった贈与財産の金額が110万円以下ならば、贈与税額は0円となり、贈与税の申告も必要なくなります。

ただし、後述しますが、相続開始前3年以内(令和6年1月1日以降の贈与は7年以内)の相続開始直前の駆け込み贈与については、基礎控除以下の贈与であっても、相続税の計算に含める必要がありますので注意してください。急な生前対策は認めないということです。

相続時精算課税の特別控除

贈与税には、大きく暦年贈与と相続時精算課税という2つの計算方法があります。

相続時精算課税は、18歳以上の子どもや孫が、60歳以上の父母や祖父母から贈与を受ける場合に選択できます。

相続時精算課税を選択すると、贈与財産から特別控除額2,500万円を引いて贈与税額の計算ができます。

ただし、暦年贈与にあった基礎控除110万円は適用されません。

110万円と2,500万円なら比べるまでもなく2,500万円の方がお得なので、相続時精算課税の方が良いのでは?と考える方がいらっしゃるかもしれません。

ですが、以下のようなデメリットがあり、現状相続時精算課税を選択されている方は非常に少ないのが現状です。

- 特別控除額以下でも毎年贈与税申告が必要

- 暦年贈与にあった基礎控除110万円がない

- 基礎控除特別控除額2,500万円は累計であり控除枠を使い切ると一切控除額は使用できない

- 贈与した財産は特別控除額以下でも全て相続税の計算に含める

このようなデメリットがあるため、財産の金額が小規模な場合や、将来値上がりが見込まれることからすぐにでも贈与したい財産があるような場合、といった限定的なケースでの適用が想定されます。

令和6年1月1日以降の相続時精算課税は使いやすくなります

しかし、令和5年度税制改正により、令和6年1月1日以降の贈与から相続時精算課税の制度が大幅に見直され、非常に使いやすい制度に変わります。

一番のポイントは、相続時精算課税にも110万円の基礎控除が新設される点です。

さらに、基礎控除以下の相続時精算課税の生前贈与は、相続開始前7年以内であっても相続税の計算に含めなくてよくなりました。

この改正により、従来、毎年110万円の現金を贈与していた方々の一部は、暦年贈与から相続時精算課税にシフトしていくのではないかと想定されます。

住宅取得等資金贈与の非課税枠

子どもや孫が、父母や祖父母から居住用の家屋の新築、取得費用などの贈与を受けた場合には、住宅取得等資金の非課税の特例が使用できます。

非課税枠は住宅の種類によって以下のように定められています。非常に大きい金額です。

(令和4年1月1日から令和5年12月31日までの贈与)

| 省エネ等住宅 | 左記以外の住宅 |

| 1,000万円 | 500万円 |

なお、暦年贈与課税を選択している場合は、基礎控除の110万円も別途適用することができます。

つまり、実質的に省エネ等住宅は1,110万円、その他の住宅は610万円の非課税枠があります。

メリットが大きく、子どもや孫が住宅を新築、購入する場合には是非使いたい特例ですが、適用要件や手続きがかなり複雑です。

また、非課税枠により贈与税額が0円になったとしても、贈与税申告書の提出は必須です。

以下の国税庁のHPの解説やチェックシートが充実していますので、ご参考になればと思います。

(国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税)

(国税庁 令和4年分「住宅取得等資金の非課税」のチェックシート)

居住用不動産贈与の配偶者控除(おしどり贈与)

20年以上、長年一緒に生活してきた配偶者に自宅の家屋、土地やそれらを取得するための資金を贈与する場合には、2,000万円の非課税枠が認められています。おしどり贈与と呼ばれたりもします。

なお、暦年贈与課税を選択している場合は、基礎控除の110万円も別途適用することができます。

つまり、実質的には2,110万円まで非課税になります。

しかし、要件が少し複雑なので以下の国税庁のHPなどをご参考に、要件の確認漏れがないかチェック頂ければと思います。

(国税庁 No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除)

また、非課税枠により贈与税額が0円になったとしても、贈与税申告書の提出は必須です。

教育資金の一括贈与の非課税枠

父母や祖父母が、子どもや孫へ教育費を一括で贈与する場合は、1,500万円(習い事等は500万円)の非課税枠が認められています。

この制度を利用するためには、金融機関で専用の教育資金口座を開設する必要があります。生前贈与はその教育資金口座を経由して行います。

教育資金口座から教育費を支払った場合には、金融機関に領収書等の支払証憑を提出します。

金融機関を経由するというところが少し手間かもしれません。

また、贈与者が亡くなった際に、教育資金口座の残高(管理残額)が残っている場合は、相続税の計算に含めるケースもありますので注意しましょう。

適用要件などがかなり複雑になるため、以下の国税庁HPなどで詳細をご確認頂ければと思います。

(国税庁 No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税)

結婚・子育て資金の一括贈与の非課税枠

父母や祖父母が、子どもや孫へ結婚・子育て資金を一括で贈与する場合は、1,000万円(結婚資金については300万円)の非課税枠が認められています。

教育資金贈与と制度の大枠は同じで、金融機関に専用口座を開設する必要があります。

こちらも要件や相続発生時の扱いが複雑なので、以下の国税庁HPなどで詳細をご確認頂ければと思います。

(国税庁 No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税)

生前贈与にあたっての注意点

生前贈与にはいくつかの非課税制度があることをご紹介いたしました。

自分が使える非課税枠があるならば是非有効活用したいところですが、生前贈与を行うにあたっては注意点がいくつかあります。

代表的なものを以下でご紹介いたします。

相続税の税率との比較

生前贈与の非課税枠を活用される方の多くが、相続が発生したときの相続税を抑えるために生前贈与を行いたいと考えます。

ですが、相続税は「3,000万円+600万円×法定相続人の数」の基礎控除が用意されており、財産の金額に応じた税率も、贈与税よりは低く設定されています。

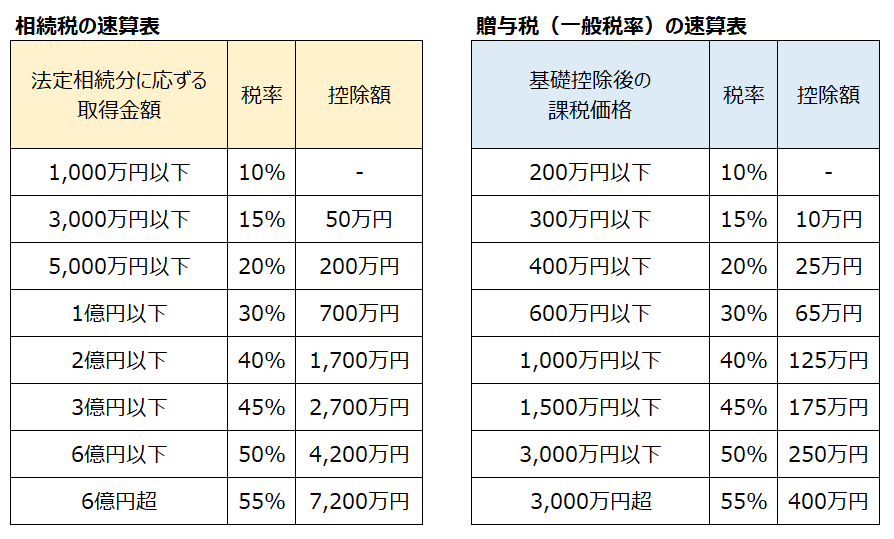

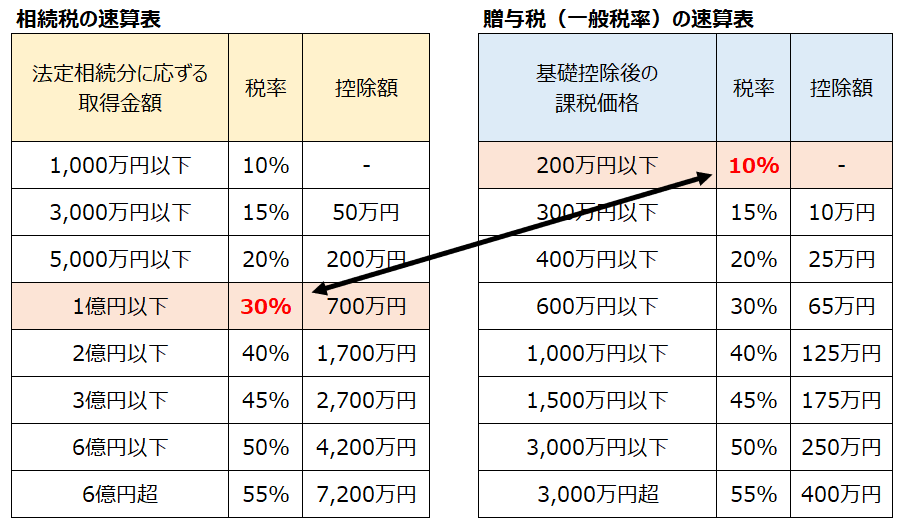

相続税の税率と贈与税の税率を横に並べると以下の通りです。

例えば同じ1,000万円でも、相続税は税率10%ですが、贈与税は税率40%です。相続税の方が、贈与税よりも税率は優遇されているのです。

そのため、生前贈与を行わなくとも相続税がほとんどかからない方もいらっしゃいます。

そのような方は、手間だけかけて無駄な生前贈与を行ってしまうリスクがあります。

そこで、まずは現状のご自身の財産を洗い出して、相続税がいくらくらいかかるのか試算して、そもそも生前贈与が必要なのかどうかを判断する必要があります。

贈与税は財産をもらった受贈者1人あたりの金額で計算する

これはよく誤解されるポイントなのですが、贈与税の計算は、贈与した人が年間でいくら贈与したのかではなく、贈与を受けた人(受贈者)が年間でいくら贈与を受けたか、で考えます。

よくある誤解としては、1人の子どもに対して、父親から110万円、母親から110万円を贈与しようとする方がいらっしゃいますが、この場合は子ども(受贈者)がもらった金額110+110万円=220万円で贈与税を計算するので、基礎控除110万円を上回り、贈与税額が発生してしまいます。

相続発生直前の贈与は相続税の計算に持戻し

暦年贈与の場合は、相続開始前3年以内の生前贈与は、基礎控除110万円以下で贈与税の申告が不要であっても、相続税の計算に含めて計算しなければなりません。

ご家族の余命があと少しというところで駆け込みの生前贈与をしても、税務署はそれを認めないということです。

なお、令和5年度税制改正により、令和6年1月1日以降の贈与に関してはさらに厳しくなり、生前贈与の加算期間が3年→7年に大幅に延長されます。したがって今後は、令和5年度税制改正後の相続時精算課税を使用して、110万円以下の現金贈与を行う方が増えていくかもしれません。令和5年度税制改正後の相続時精算課税は、110万円以下の贈与は相続開始前1年前であっても、相続税の計算に含める必要はないからです。

生前贈与の不成立(名義預金、預け金)

これは税務調査でよく話題になります。

被相続人が生前贈与と思ってお金を渡していても、それが贈与とはみなされずに、ただ単に名義だけ変えている預金(名義預金)や、単なる相続人への預け金とみなされて、追徴課税となるケースです。

そもそも贈与とは

贈与とは、民法第549条に説明があります。

民法第549条

贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

贈与は、財産をあげる人(贈与者)の意思表示と、財産をもらう人(受贈者)の同意で成立する契約です。

意思表示と同意の内容は、必ずしも書面(贈与契約書)で残す必要はありません。

一方で、書面(贈与契約書)が残っていても、贈与者の健康状況や受贈者の年齢からみて贈与が成立していないとみなされることもあります。

このことから、贈与の認定は非常に難しいため、税務調査でも贈与が成立していたかどうかで議論になることが多いです。

生前贈与が否認されるケース

以下のようなケースでは、生前贈与が成立していないとみなされる可能性が高いです。

- 親が子ども名義で通帳を作ってそこにお金を入れたが、通帳、印鑑は親が管理していた

→名義は子どもだが、実質的な預金の管理者は親とみなされる可能性が高いです

- 預金口座開設書類の筆跡が子どもではなく親の筆跡である

→子どもは口座開設に関与していないことが推測され、子ども(受贈者)の贈与の受諾がなかったとみなれる可能性が高いです。

- 贈与契約書などがなく、贈与した事実が客観的に証明できない

→贈与契約書がないからといって直ちに生前贈与が否認されるわけではないですが、客観的に証明できる書類がないことはマイナスポイントです。

- 親の住まいの近くの支店で銀行口座を開設しており、子どもは普段利用しないような支店である

→口座の開設、利用状況からみて、子ども(受贈者)の贈与の受諾がなかったとみなれる可能性が高いです。

生前贈与として認めてもらうためには

生前贈与が否認されないために、以下のような対策を行っておきましょう。

これをすれば必ず生前贈与として認められるという方法はありませんが、以下の事実を積み重ねていけば生前贈与として認められる確率が高くなるでしょう。

- 贈与をするたびに贈与契約書を作成する。

- 金銭の贈与は必ず振込で行い、贈与日や金額を明確にしておく。

- 生前贈与で子ども名義の預金などを作った場合などは、必ず子どもなど受贈者にその事実を伝える。

- 通帳や印鑑などは受贈者が自分で管理するようにする。

なお、生前贈与の事実を客観的に残すために、基礎控除以下の生前贈与でも贈与税申告書を提出したり、あえて110万円を超える金額を贈与して贈与税額を納める方がいます。

たしかに、過去の裁判例などでも、贈与税申告書の提出が生前贈与の認定の判断基準の1つに採用されたケースはあります。

しかし、私個人的にはそこまでする必要はなく、贈与契約書を作成しておけば十分ではないかと考えています。

特別受益の持戻し

税務ではなく法務面の注意点です。

例えば、生前対策も兼ねて、親が毎年、複数いる子どものうち、お気に入りの子どもに生前贈与を行っていたとします。

そして、親が亡くなり相続となったときに、子ども兄弟間でトラブルになってしまうと、その生前贈与が特別受益として取り扱われ、遺産分割や遺留分の侵害額請求の場面で問題になる可能性があります。

残された人たちの事も考えて、生前贈与を行う必要があります。

生前贈与を受けた子どもや孫の価値観、教育

これは税務、法務ではなく、人としての注意点です。

例えば、多額の財産を有している方が、幼い孫に毎年110万円のお金を贈与していたとします。

お年玉の数万円でも非常に嬉しいのに、110万円というお金は子どもにとって非常に大金です。

これが毎年続くと、110万円というお金をもらえることが当たり前に感じてしまい、そこに感謝がなくなってしまう可能性があります。

また、お金の使い方も荒くなってしまうかもしれません。

子どもや孫の教育を考えると、相続税を多く払ってでも生前贈与を行わないでいた方が、結果として一族の幸せな暮らしに繋がっていく可能性があります。

基礎控除110万円を超えて贈与したほうがお得なケースもある

あえて基礎控除110万円の非課税枠を超えて贈与すると、将来の相続税負担を抑えることが出来るケースもあります。

例えば、いま1億円のお金を持っている人がいるとします。

相続人が1人の場合、この方が亡くなった場合の相続税率は30%です。

財産が1億円もあると、毎年110万円だけ贈与していたのでは、なかなか財産は減りません。

そこで、例えば310万円の現金贈与を行うとします。そうすると、基礎控除110万円を引いて課税価格が200万円なので、以下の表より贈与税率は10%となります。

贈与税額は発生してしまいますが、相続税率30%よりも低い税率で財産を移転できます。

生前贈与から3年以内(令和6年1月1日以降は7年以内)に相続が発生してしまうと、相続税の計算に含めることになるのでメリットはないですが、3年超(令和6年1月1日以降は7年超)前から計画的に生前贈与を行っていく場合には、相続税率と贈与税率の差によるメリットを受けることができます。

現状の自分の相続税率を確認してみて、税率が高いようでしたら、基礎控除110万円を超える贈与を行うことをおすすめいたします。

まとめ

今回は生前贈与の非課税制度と、生前贈与を行うにあたっての注意点などをご紹介いたしました。

生前贈与は、計画的に使えば相続発生時に非常に大きなメリットをもたらします。

自分が使えそうな非課税制度がないかも確認し、お得に生前贈与を行って頂きたいと思います。