昔は行政に提出する書類は何でも押印が必要でしたが、今はデジタル化の流れもあり、押印が必要な書類は大幅に減りました。

相続税申告書も押印不要となった書類の1つです。

しかし、相続税申告を行うにあたっては、申告書以外にも作成する書類があり、その中には押印が必要な書類もまだ残っています。

そこで今回は、相続税申告にあたって、押印不要な書類と、押印が必要な書類をそれぞれ解説していきたいと思います。

Contents

押印不要の書類

押印不要となった書類は、相続税申告書の本体です。

なお、単に押印不要となったという単純な話だけではなく、押印不要となったことにより、共同相続人がいる場合の相続税申告書の作成方法について一部変更点が生じることになりましたので、以下で解説いたします。

押印不要になる前の取り扱い

押印不要になる前は、相続税申告書に押印があるかどうかで、相続人の申告の意思表示を確認していました。

したがって、相続税申告書に氏名等の記載があっても押印がない場合には、その相続人は申告をする意思がないものとみなされ、原則として申告をしていないものとして取り扱われていました。

相続人間のトラブルなどが理由で押印をしなかった相続人は、別途自分で相続税申告書を作成、押印して、提出する必要がありました。

押印不要となった後の取り扱い

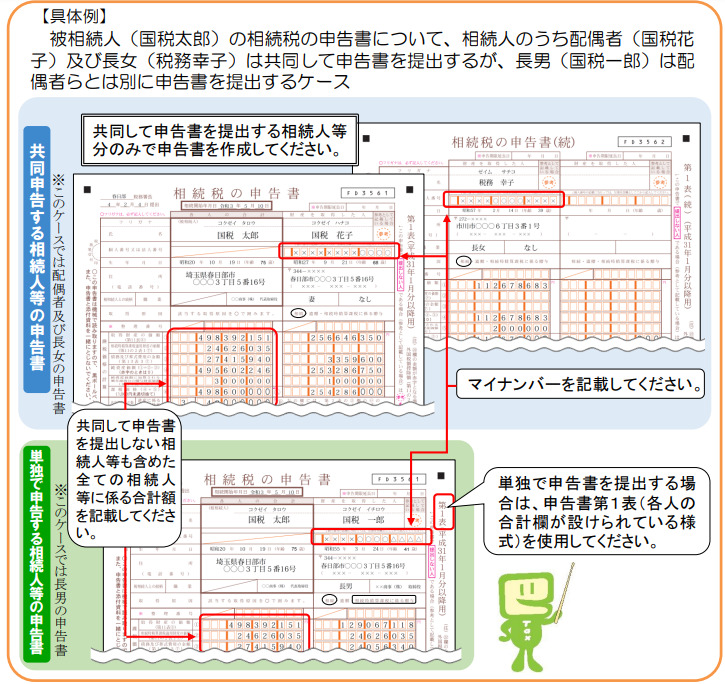

押印不要となった後の、共同相続人がいる場合の相続税申告書の作成方法は以下の通りです。

共同で申告書を提出しない相続人等の情報記載は不要

押印不要となったため、押印がされているかどうかで、相続人の申告の意思を確認することができなくなりました。

そのため、共同して申告書を提出する相続人のみ、氏名、金額等の情報を相続税申告書第1表、第1表(続)に記載することになりました。

共同で申告書を提出しない相続人の情報は一切申告書に記載しません。

相続税申告書を提出する意思がない場合は、そもそも申告書に何の情報も記載しないでね、ということです。

以下に国税庁のリーフレットからの記載例も掲載しておきます。

(国税庁 複数の相続人等がいる場合の相続税の申告書の作成方法~押印をせずに相続税の申告書を提出する場合~)

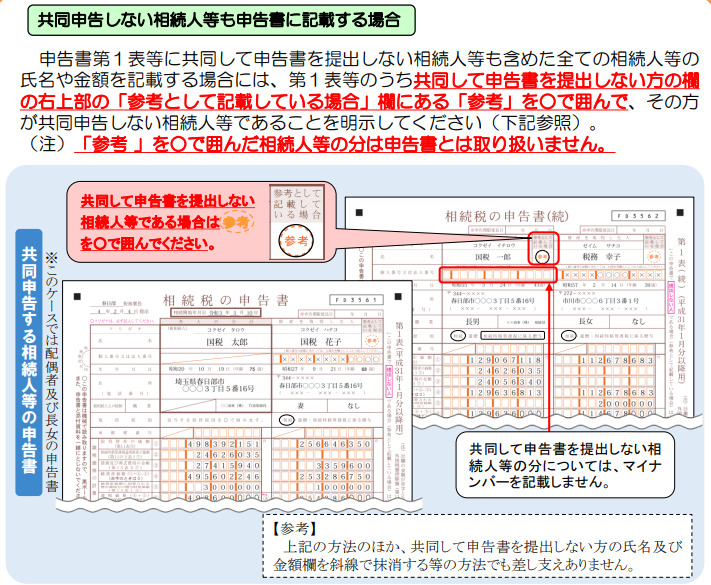

共同申告しない相続人等も申告書に記載する場合

一方で、押印不要になる前のように、共同して申告書を提出しない相続人の情報も全て含めて相続税申告書を作成する方法もあります。

しかし、この方法だと誰が申告の意思があり、誰が申告の意思がないか、が押印がないので判別できません。

したがって、各相続人情報欄の右上の「参考として記載している場合」欄にある「参考」を○で囲んで、共同申告しない相続人であることを明示することになりました。

この相続人は共同申告の意思はないのであくまで参考として情報を記載しているだけですよ、と○印で税務署に伝えてあげるかたちですね。

以下に国税庁のリーフレットからの記載例も掲載しておきます。

(国税庁 複数の相続人等がいる場合の相続税の申告書の作成方法~押印をせずに相続税の申告書を提出する場合~)

なお、リーフレット中にもありますが、「参考」欄に○印を付すほか、共同申告しない相続人の氏名等の情報を斜線で抹消する方法も認めらています。

要は、何かしらの分かりやすい方法で共同申告しない相続人を明示してね、ということだと思います。

押印が必要な書類

相続税申告書本体は押印不要となりましたが、以下の書類に関してはまだ押印が必要です。

遺産分割協議書

配偶者控除や小規模宅地等の特例を適用するために添付する遺産分割協議書ですが、引き続き押印が必要です。

また、押印だけではなく、遺産分割協議書に押印した印鑑の印鑑証明書の提出も必要です。

延納、物納、納税猶予関係の書類

延納、物納、納税猶予の適用に必要となる「担保提供関係書類」や「物納手続関係書類」は、引き続き押印が必要です。

これらは抵当権の設定や、物納財産の所有権移転登記などに使用されるものであり、法務局への登記申請のために押印が必要となります。

また、書類に押印した印鑑に対応する印鑑証明書の提出も必要です。

申告書等閲覧サービスの委任状

過去に税務署に提出した申告書や届出書を税務署に行って閲覧できる、申告書等閲覧サービスというものがあります。過去の生前贈与で提出した贈与税申告書等を紛失してしまった場合に便利なサービスです。

税理士等の代理人に委任して閲覧を行うことも可能で、その委任状には引き続き押印が必要です。

また、委任状に押印した印鑑に対応する印鑑証明書の提出も必要です。

申告書などは個人の財産に関する非常にデリケートな情報なので、押印や印鑑証明を求めてセキュリティを厳しくしているのでしょう。

押印不要でもあえて押印するケースも

相続税申告書本体は押印不要になったとご説明しました。しかし、相続人が申告書にあえて押印するケースもあります。

これは、相続税申告書に相続人の申告の意思を目に見えるかたちで残したいというニーズによるものです。

押印不要になっただけで、別に勝手に押印をすること自体は何ら問題ありません。

押印不要は楽で良いのですが、まだまだ押印という作業は日本人にとって意思表示や承認の重要なツールです。

したがって、相続人に申告書に押印してもらうことで、申告書の内容を確認、承認したという意思表示の形跡を残すのです。

また、税理士が相続税申告書を作成する場合に、依頼者である相続人から申告内容を確認した証として、押印を頂くケースもあります。

弊所が担当させて頂く相続税申告では、相続人から押印を頂くということはしていないのですが、申告書の内容を確認したことの目に見えた証明が欲しいという方は、あえて相続税申告書に押印するのも選択肢の1つかと思います。

まとめ

相続税申告手続きの中で、押印不要な書類と、押印が必要な書類についてご紹介いたしました。

特に相続税申告書本体は、押印不要となったことにより、共同相続人がいる場合の記載方法に変更点が生じているため、注意しましょう。

相続人に年配の方などがいると押印するのも一苦労ということがありますので、押印不要な書類は是非ハンコレスで対応していただければと思います。