最近、相続財産を寄附される方が増えています。

「子どもがおらず相続人は兄弟姉妹だけなので、それならばどこか公的な団体に寄附して自分の遺産を有効活用してもらいたい。」

「子どもたちにとっては十分な額の遺産が残っているから、その遺産の一部を自分が応援している公的な活動に寄附したい。」

色々な背景があるかと思います。

寄附というものは何かしらの見返りを求めて行う行為ではありませんが、一定の要件を満たすと、寄附額に対応する相続税が非課税になる制度があります。

ご自身の応援する活動に寄附をして、さらに節税もできるというのであれば、非常に良いことだと思います。

そこで、今回は相続税の寄附金控除の要件や手続きについてご紹介いたします。

Contents

相続税の寄附金控除とは

相続によって取得した財産を、国や地方自治体、認定NPO法人等の特定の団体に寄付した場合、寄附した財産は相続税が非課税となります。

仮に、相続税率15%の相続人が相続財産のうち100万円を特定の団体に寄附した場合、100万円×15%=15万円の相続税が安くなります。

寄附した金額の全額が相続税から控除されるわけではなく、寄附した金額に相続税率を乗じた金額が節税になるという点に注意しましょう。

相続税の寄附金控除の要件

相続税の寄附金控除にはいくつかの要件がありますのでご紹介いたします。

申告期限までに寄附すること

相続税の申告期限までに寄附が完了していることが要件です。

相続税の申告期限は、被相続人の相続開始を知ったときから10ヶ月以内です。

相続税の申告書に寄附受領証明証等の証拠書類も添付する必要があるため、証拠書類の発行期間も考えると、申告期限までに余裕をもって寄附を完了しておくと良いでしょう。

相続財産をそのままのかたちで寄附すること

相続で取得した財産をそのままのかたちで寄附することが要件です。

例えば、預金を相続したならば預金を寄附、不動産を相続したならば不動産のまま寄附をしなければなりません。

相続した不動産を売却して得たお金を寄附しても、相続した不動産をそのまま寄附していないため、相続税の寄附金控除の適用はありません。

多くの寄附は現預金で行うことが多いため、相続税の寄附金控除を使用したい相続人は、現預金を相続したほうが良いかと思います。

寄附先は特定の団体であること

以下のような特定の団体に寄附することが要件です。

- 国

- 地方公共団体

- 公益を目的とする事業を行う特定の法人

- 認定NPO法人

寄附先は誰でも良いということではない点に注意しましょう。

国や地方公共団体としては、国公立の学校や今流行の地方自治体へのふるさと納税が該当します。

公益を目的とする事業を行う特定の法人としては、日本赤十字社やユニセフなどが該当します。

認定NPO法人に関しては、以下の内閣府のポータルサイトで検索が可能です。

https://www.npo-homepage.go.jp/npoportal/index

もしご自身で調べて、寄附金控除の対象になるか不安な場合は、寄附先の団体に問い合わせてみるのも良いかと思います。

相続税の寄附金控除の申告上の手続き

相続税の寄附金控除の適用を受けるための申告上の手続きは以下の通りです。

寄附金受領証明証の添付

寄附先の団体から発行された寄附金受領証明証を申告書に添付します。

申告期限までに寄附金受領証明証が手元に届くようにスケジュール管理を行いましょう。

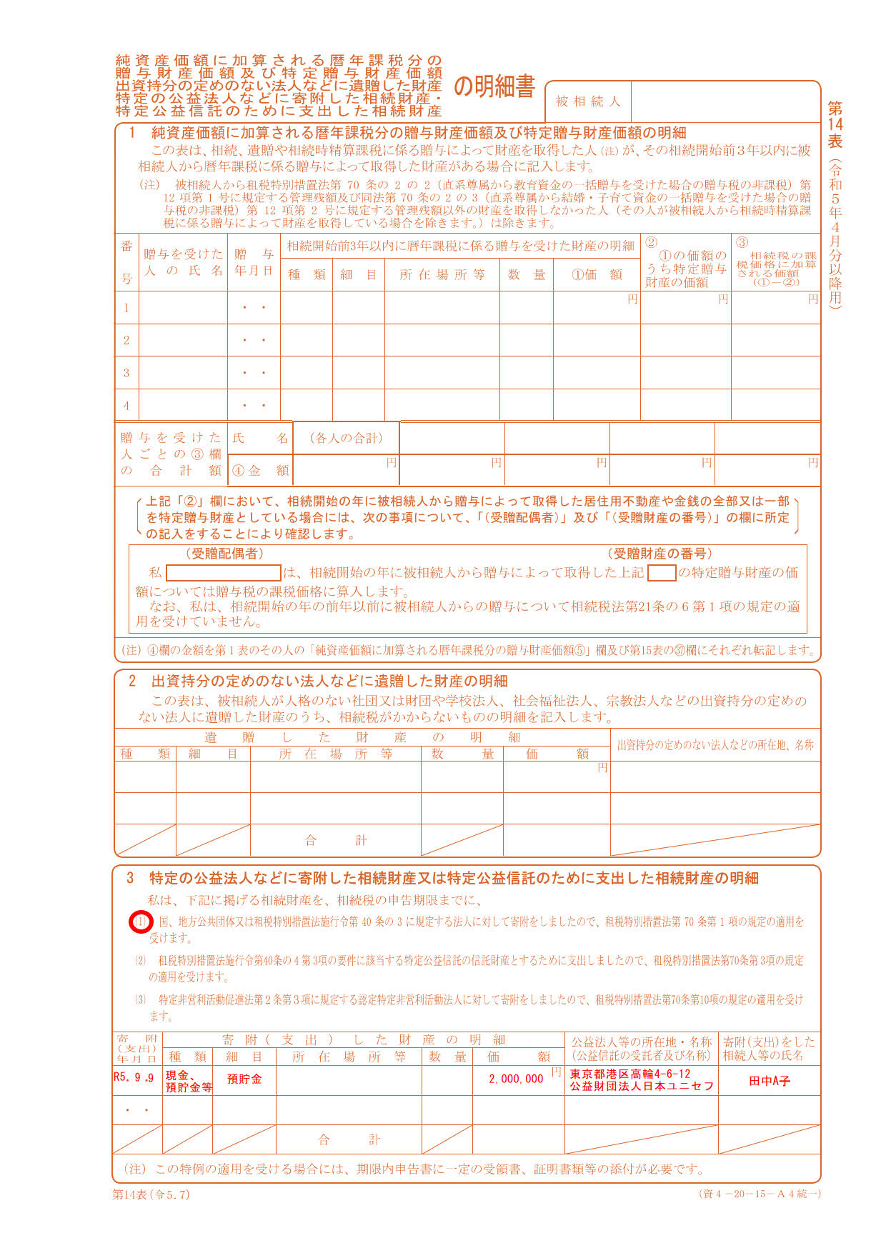

第14表の作成

相続税の申告書の第14表を作成して添付します。

ご参考として、ユニセフに200万円寄附した場合の第14表の記載例を以下で作成いたしました。

相続財産の寄付先

相続税の寄付金控除の要件を満たすことができる寄付先は、例えば以下のような団体です。

国や自治体

皆さんお住いの都道府県や市町村に寄付をした場合は、寄付金控除の対象となります。

最近はふるさと納税で各自治体に寄付を行う方が多いですが、ふるさと納税も要件を満たします。

非営利団体

ユニセフなどの認定NPO法人に寄付をした場合も、寄付金控除の対象となります。

相続財産を寄付するメリット

相続財産を寄付するメリットは以下の通りです。

寄付分の相続税が非課税になる

相続税の寄付金控除の要件を満たす場合には、相続人が寄付した金額部分については相続税が非課税となります。

所得税や住民税の寄付金控除が受けられる

所得税や住民税の寄付金控除の要件を満たす寄付先ならば、相続人の所得税、住民税の申告で寄付金控除を受けることもできます。

ふるさと納税との組み合わせると効果が大きい

今流行りのふるさと納税という制度があります。

自分の所得に応じて寄附の限度額は決まってきますが、地方自治体に寄附を行うと、寄附額の3割程度の価値のある返礼品(食料品や旅行券など)がもらえる制度です。

実は、ふるさと納税は地方公共団体への寄附に該当するため、相続税の寄附金控除の対象になります。

ふるさと納税の所得税、住民税の控除と、相続税の寄付金控除は併用できるのです。

相続で引き継いだ預貯金で相続人がふるさと納税を行えば、相続人は相続税の寄附金控除も適用できますし、ふるさと納税の所得税、住民税の控除も受けることができます。

もちろん返礼品も受け取ることができます。

さらに、相続開始日にもよりますが、相続税の申告期限が年をまたぐ場合には、ふるさと納税の限度額を2年分有効活用することができます。

例えば、2023年7月10日に相続が発生した場合、相続税の申告期限は2024年5月10日です。

この場合、相続人は2023年分のふるさと納税の限度額と、2024年分のふるさと納税の限度額の、2年分の限度額を活用して寄附することができます。

寄附は本来見返りを求めて行うものではないという前提で、上記のようなテクニックもあるということを知っておいていただくと良いかと思います。

相続財産を寄付する場合の注意点

相続財産を寄付する場合の注意点も解説いたします。

遺言による寄付は特例の対象とならない場合がある

遺言によって寄付を行うこともできます。遺言による寄付については、寄付先が個人か、法人か、で相続税の取り扱いが異なるので注意が必要です。

寄付先が個人の場合は、相続人以外の第三者への寄付であろうと相続税は課税されてしまいます。

寄付先が法人の場合は、相続税はかからないのですが、法人側で法人税が課税されます。

(ただし、非営利事業を営む法人などの場合は、寄付に対して法人税が課税されない特例もあります。)

まとめ

相続税の寄附金控除を適用できれば、相続人の相続税が節税になります。

ただし、寄附先の特定の団体の調査や、要件確認などが少し煩雑です。

もし寄附金控除の活用をご検討される場合には、税理士等の専門家にご相談されることをおすすめいたします。