港区に330㎡の自宅を購入する

職業柄、相続税の対策を聞かれることが多いです。

生前贈与、生命保険の非課税枠、、、など色々と対策はありますが、タイトルにもあるように、小規模宅地の特例を最大限活用するために、港区に330㎡の自宅を購入するのが、安全でかつ金額メリットも非常に大きい対策だと考えます。(半分冗談ですが、半分本気です。笑)

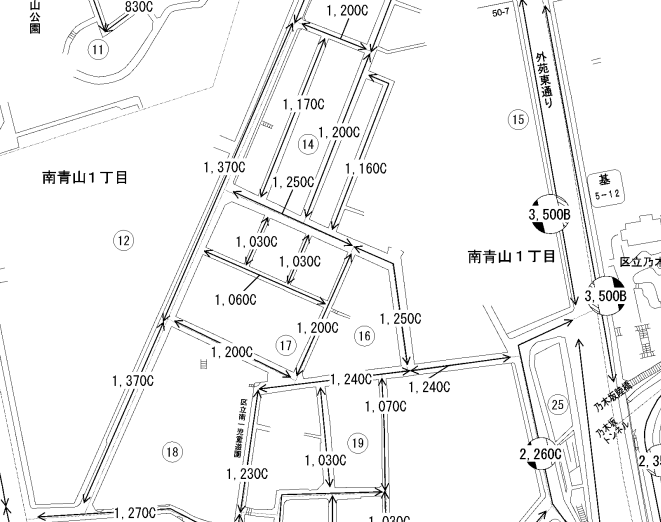

例えば、港区南青山1丁目で適当に探してきた地域の路線価図が以下の通りとなります。

路線価は㎡単価で120万円程度です。

一方で、宇都宮の少し外れた住宅街ですと、路線価が㎡単価で4~5万円程度です。

330㎡の自宅用地の評価を単純計算すると、以下の通りです。

・南青山1丁目:120万円×330㎡=396,000,000円

・宇都宮 : 4万円×330㎡= 13,200,000円

小規模宅地の特定居住用宅地の評価減は80%なので、各土地の評価減金額は以下の通りです。

・南青山1丁目:396,000,000円×80%=△316,800,000円

・宇都宮 : 13,200,000円×80%=△ 10,560,000円

広さは同じ330㎡の土地なのに、評価減の金額は雲泥の差ですね。

極端な話、相続税対策だけを考えるならば、地方の土地は全て売り払って東京都心に自宅を購入すれば、小規模宅地特例のメリットを最大限享受できるでしょう。

居住用宅地の小規模宅地特例は、被相続人と相続人が自宅にご同居されていれば、特例の適用が否認されることは考えづらく安全な処理です。

ただし、税金対策のために自分の生まれ育った土地を離れるというのは現実的ではないですし、自分が地方で保有している土地と比べると、面積も大きく減少してしまうので、良し悪しという面はあります。

あくまで上記のような考え方もありますよ、という程度に考えていただければと思います。

もう1点、上記から得られる教訓としては、小規模宅地特例の評価減の効果は、特例を適用する土地の㎡単価によって大きく変わってくるということです。

したがって、小規模宅地特例の要件を満たせるように土地の利用方法を工夫してみたり、既存の不動産を譲渡して相続財産のポートフォリオを組み替えるといったことも、対策としては重要になってきます。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

【岸大路公認会計士事務所】

〒320-0065

栃木県宇都宮市駒生町1675番地8

TEL:028-652-3981

FAX:028-652-3907

※営業時間 9:00~17:30(土、日、祝日を除く)

mail:kishi-kaikei@lake.ocn.ne.jp

URL:https://hirocpa.com/

対応エリア:

栃木県(宇都宮、鹿沼、日光、栃木、さくら市 など)、群馬県(高崎市、前橋市、伊勢崎市、太田市 など)、茨城県、埼玉県、東京都

取り扱い業務:

税務顧問、決算申告、記帳、相続、資産税、監査、M&A