特別受益、生前贈与について(民法と相続税法の視点から)

相続に関する法務の決め事は民法に定められています。

一方で、相続税に関する決め事は相続税法に定められています。

相続税法の多くの考え、用語は民法を参考にしています。

しかし、民法と相続税法の考え方が異なる論点もいくつかあります。

今回は、特別受益、生前贈与に焦点をあてて、民法と相続税法の違いなどを解説して行きたいと思います。

民法の考え方

特別受益とは

相続が発生した際には、法定相続分や指定相続分に基づいて、相続人間で財産の分割等の手続きを行います。

しかし、一部の相続人が、被相続人から生前に金銭的援助を受けたり、財産の贈与を受けている場合には、相続発生時の財産だけで分割等を行ってしまうと他の相続人に不公平が生まれます。

そこで、生前の金銭的援助や贈与された財産については、相続財産の前渡し(=特別受益)と考えて、相続財産に加える制度を「特別受益の持戻し」といいます。

これにより、相続人間の不公平感が解消されます。

なお、正確には特別受益とは、「遺贈」と「生前贈与」の2つです。

「生前贈与」については、「婚姻、養子縁組のための贈与」と「生計の資本としての贈与」が該当することとされています。

特別受益の範囲

相続人に対する「遺贈」は、目的などの如何を問わず、全て特別受益になります。

遺贈とは、遺言で財産を渡すことですね。

一方で、「生前贈与」はどこまでが対象になるか、判断が難しいです。

民法上は、「婚姻、養子縁組のための贈与」と「生計の資本としての贈与」が対象になると規定していますが、曖昧さが残る規定であり最後は各人の解釈になってきます。

■「婚姻、養子縁組のための贈与」

相手方の家への持参金や嫁入り道具は特別受益になるが、結納金や挙式費用は一般的には特別受益に該当しない、というような解釈が行われているようです。

■「生計の資本としての贈与」

自宅の土地建物を贈与したり、息子の開業のための準備資金の贈与が特別受益の例として挙げられます。

判断の基準は、親族間の扶養援助の範囲を超えるような規模の贈与かどうか、です。

例えば、学資金について、通常の学費などの支出は特別受益には基本的に該当しませんが、被相続人の財産規模からして不相応な金額や、相続人間で著しく不均衡な学資金額の場合は、特別受益となる可能性があります。

また、単純にお金を渡したりすることだけが贈与になるわけではありません。

例えば、原則的に相続人が受け取る生命保険金は特別受益にはなりません。

しかし、特定の相続人の生命保険金の受取額が、他の相続人と比較して著しく高額になる場合には、特別受益に該当するとした判例があります。

生命保険であっても、特定の相続人を優遇し、他の相続人に不公平をもたらすようなものは、法律の趣旨に則って特別受益の対象にするということです。

なお、相続開始前3年(令和5年度改正により7年)以内の贈与が加算される相続税法とは異なり、特別受益には期間の定めがありません。

したがって、生前の「生前贈与」はどれだけ昔の贈与であっても、特別受益の持戻しの対象になります。

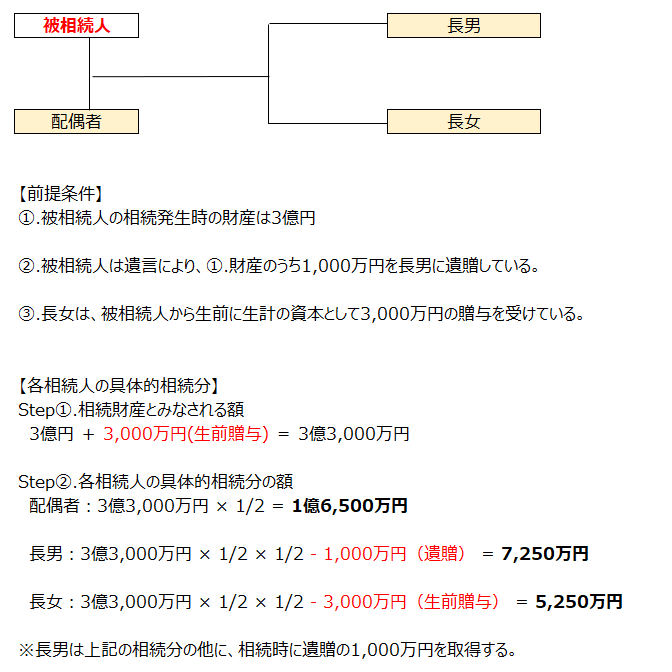

特別受益の持戻しの計算例

では、実際の特別受益の持戻しが発生する場合の計算例を見ていきたいと思います。

以下の具体例で考えます。

特別受益の持戻しが発生する場合の相続分の計算は、大きく分けて以下の2Stepです。

【Step①.】 被相続人の相続開始時の財産価額に、「生前贈与」の価額を加算する。

【Step②.】 Step①.の金額をベースに法定相続分、指定相続分によって算定した価額から、「遺贈」及び「生前贈与」の価額を控除して相続分を算定する。

超過特別受益者の相続分

特別受益の持戻しの計算のイメージはつきましたでしょうか。

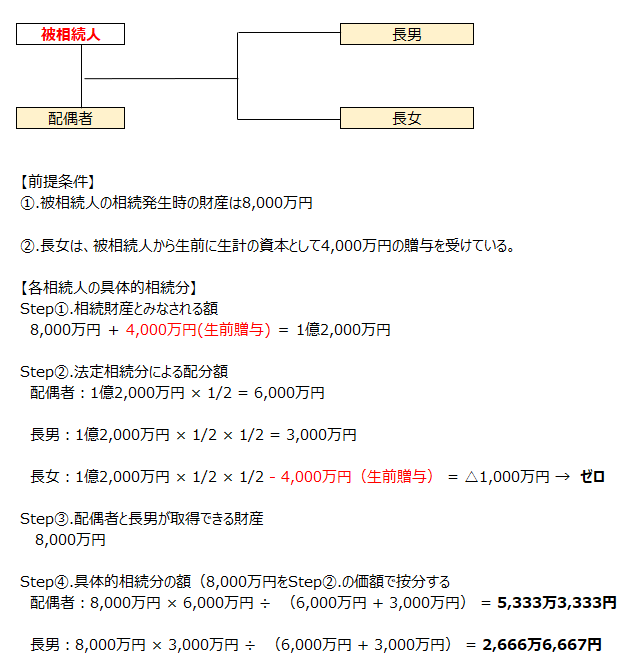

ここで気になるのが、相続分の金額を上回る、多額の生前贈与を受けている特別受益者の取り扱いです。(超過特別受益者といいます。)

これはつまり、自分が相続すべき財産の金額よりも多い金額の財産を生前に受け取ってしまっているわけです。

この場合、超過特別受益者は相続分を受けることはできないとされています。

一方で、その超過分は本来他の相続人に対して支払って返還しなければならない気がしますが、その超過分を返還する必要はないと解されているようです。

そして、その超過分の負担は、実質的に他の相続人が負担することになります。

以下の具体例に基づいて、超過特別受益者が存在する場合の相続分の計算を行いました。

なお、超過分(未返還分)の負担の計算方法については、明確に法律で定められてはいませんが、具体的相続分の割合に応じて現実の相続財産を分割する方法が多数説とのことです。(大塚正之「判例タイムズ」688号)

文章で見てもなかなか分かりづらいと思いますので、以下の具体例をご覧いただければと思います。

配偶者、長男については、それぞれ6,000万円、3,000万円の財産を取得できるはずでした。

しかし、長女の特別受益の超過分△1,000万円の穴埋めを行う結果、それぞれ5,333万円、2,666万円の財産取得額へ減少しています。

特別受益の評価方法

特別受益の対象となる財産は、相続時の時価で計算します。

また、相続時に財産が残っていない場合は、当初の特別受益財産が残っていると仮定した場合の相続時の時価を使用します。

税務の考え方

未分割の相続税申告

特別受益が税務で論点になるのは、未分割の相続税申告を行う場合です。

遺産分割が完了している場合は、既に特別受益なども考慮して遺産分割が行われている状況かと思いますので、分割結果に従って素直に相続税申告を行うかたちで問題ありません。

相続税法では、未分割遺産に係る各相続人の課税価格は、特別受益者の相続分を勘案して算定することとされています。

しかし、特別受益の影響を計算に反映しなかったとしても、各相続人間の課税価格に入り繰りが生じるだけです。

相続税の総額に影響はありません。

したがって、特別受益の影響を反映させずに、単純に法定相続割合だけで計算した未分割遺産の相続税申告書を提出しても、実務的に問題になるケースは少ないのではないかと思われます。

暦年贈与、相続時精算課税との関係

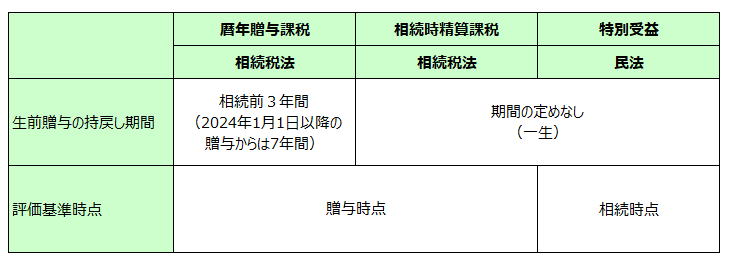

相続税法には、暦年贈与課税と相続時精算課税という2つの制度があります。

ざっくりと、暦年贈与課税は、相続開始前3年以内(2024年1月1日以降の贈与からは7年以内)の贈与は相続税の計算に持ち戻す制度です。

相続時精算課税は、相続時精算課税を適用してから相続発生日までの全ての期間の贈与を相続税の計算に持ち戻す制度です。

また、いずれの制度も、相続税の計算に持ち戻す財産の価額は、贈与時の時価を使用します。

民法の特別受益とは、持戻し期間や財産の評価時点が異なるので、以下の表にまとめてみました。

実務家としてのコメント

税理士の相続対策のアドバイスを聞いていると、贈与してから3年(7年)経過すれば相続時に課税されないから大丈夫。といったようなことを聞きます。

たしかに、税務だけ見ればそうなのでしょうが、民法の特別受益を考慮すると、生前贈与の持戻し期間は一生です。

贈与日から3年(7年)超経過している贈与であっても、遺産分割の際には相続財産に加味されてしまうわけです。

また、持ち戻す財産の評価時点についても、税務は贈与時点、民法は相続時点、と大きく異なります。

贈与時から財産額が大きく変動するような不動産、株式などを贈与している場合は要注意です。

特別受益、生前贈与は、民法と税務の考えが大きく異なる領域なので、双方の視点をケアしつつ、相続対策を進めていきたいところです。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

【岸大路公認会計士事務所】

〒320-0065

栃木県宇都宮市駒生町1675番地8

TEL:028-652-3981

FAX:028-652-3907

※営業時間 9:00~17:30(土、日、祝日を除く)

mail:kishi-kaikei@lake.ocn.ne.jp

URL:https://hirocpa.com/

対応エリア:

栃木県(宇都宮、鹿沼、日光、栃木、さくら市 など)、群馬県(高崎市、前橋市、伊勢崎市、太田市 など)、茨城県、埼玉県、東京都

取り扱い業務:

税務顧問、決算申告、記帳、相続、資産税、監査、M&A