匿名組合の出資金に関する会計、税務処理

栃木県宇都宮市の会計士・税理士の岸です!

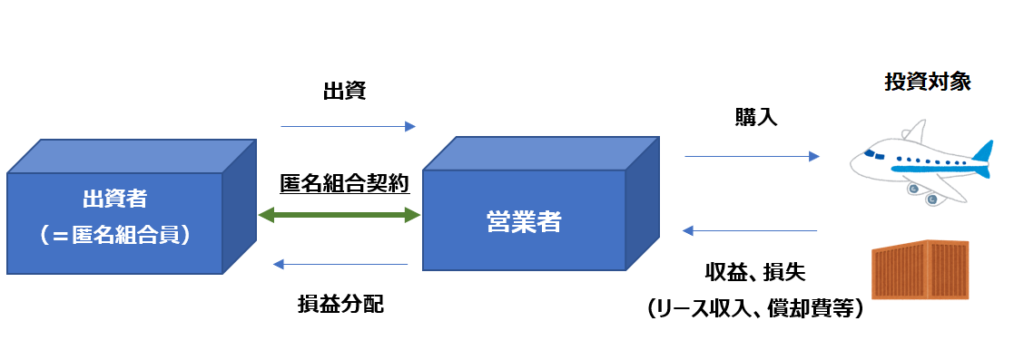

皆様の会社は匿名組合の出資金はお持ちでしょうか。銀行や大手リース会社から航空機やコンテナのリースを行う匿名組合の出資を紹介され購入されるケースも多いのではないでしょうか。

一方で、匿名組合に関する処理というのはなかなか取っ付きづらく理解が難しいです。そこで今回は匿名組合出資金の会計、税務処理に関して、出資から返還までの流れに沿って解説していきたいと思います。

なお、匿名組合の出資金に関する会計処理の方法はいくつかございますが、以下では匿名組合から生じた損益の取り込みについては出資金勘定を変動させず、未収金、未払金勘定で調整する方法を採用します。また、リース会社(営業者)が組成する以下のような匿名組合を想定します。

出資時

【設例】:

航空機を購入し航空会社にリースすることを目的とする匿名組合の出資金を100購入した(総出資額は1,000であり、出資割合は10%である)。

出資金 100/ 現預金 100

【解説】:

出資として支払った金額は、出資金勘定に計上します。

また、予め匿名組合の出資契約だけしておき、実際の出資金の振込は後日となるケースもありますが、その場合は出資金振込日までの経過利息相当の金額を営業者から請求されるケースが多いです。支払った経過利息相当額は、出資金を取得するために要した附随費用として、出資金勘定に含める処理が一般的かと思われます。

匿名組合の決算(1期目)

【設例】:

匿名組合の1期目の決算日となった。匿名組合は1,100の当期純損失を計上した。

【仕訳例】:

匿名組合事業分配損 110 /未払金 110

【解説】:

匿名組合で生じた損益については、その出資割合に応じて匿名組合の出資者に帰属するかたちとなります。本設例の場合は、匿名組合全体としては1,100の当期純損失を計上していますが、そのうち出資割合10%分の110が出資者の損失として帰属するかたちになります。

・匿名組合の決算期と出資者の決算期にズレが生じる場合の取扱い

なお、匿名組合の決算期と出資者の決算期にズレが生じるケースも多いです。その場合は原則として、匿名組合で生じた損益のうち、出資者の決算期に含まれる部分を期間対応させて出資者の損益の帰属額を求める必要があります。例えば、匿名組合の決算期が2月で、出資者の決算期が9月の場合、出資者の決算においては、匿名組合の10月~9月分の損益を帰属させるかたちとなります。

しかしこれを求めてしまうと、出資者が多い匿名組合の場合に匿名組合側は各出資者の決算期に応じて都度都度損益計算を行う必要があり、非常に煩雑です。そこで、法人税基本通達14-1-1の2の但書きで、出資者法人への個々の損益の帰属が当該損益発生後1年以内である場合などの一定の要件を満たす場合には、出資者法人への帰属させる損益額は、匿名組合の計算期間を基として計算して良いこととなっています。実務上は、ほとんどこの但書きを使用して、匿名組合の計算期間ベースで損益を帰属させているのではないかと思います。

・出資金額を超えて損失が発生した場合の取扱い

本設例ですと、出資金100を超えた110の損失が出資者に帰属しています。この場合、出資者が特定組合員に該当するなどの一定のケースにおいては、出資金を超えた部分の損失については税務上損金として計上することが認められません。匿名組合のスキームを悪用して出資者に出資金額を超える多額の損失を帰属させ、節税を行っていた事例が過去に相次いだことから設けられた規制となります。

特定組合員とは、組合の重要な財産の譲渡等の意思決定に関与しない組合員などをいい、リース会社から購入するような出資金に関しては、ほぼこの特定組合員に該当してしまうケースが多いかと思います。今回のケースですと、110の損失のうち出資金額を超える10が、損金不算入となります。

この損金不算入は留保項目の調整となりますので、将来組合から利益が生じた場合には、留保項目で繰り越された金額が取り崩され、利益と相殺することができます。

匿名組合の決算(2期目)

【設例】:

匿名組合の2期目の決算日となった。匿名組合は300の当期純利益を計上した。

【仕訳例】:

未払金 30 /匿名組合事業分配益 30

【解説】:

匿名組合から利益が生じた場合にも、出資割合に応じて利益を出資者に帰属させます。前期以前に未払金を計上していた場合には、その未払金を取り崩すかたちとなります。また、税務上損金不算入となっていた匿名組合事業損失が存在する場合には留保項目が解消され、税務上は利益と相殺することができます。

匿名組合の出資金の返還

【設例】:

匿名組合の営業者から各出資者に対して、合計100の出資金の返還があった。

【仕訳例】:

現預金 10 /出資金 10

【解説】:

匿名組合の契約によっては、一定期間ごとに出資金額の一部を返還するような契約形態も存在します。出資者に対して早期に資金を返還して、出資者の資金繰りを良くさせる意図があるものと思われます。

残余財産の分配

【設例】:

匿名組合は航空会社へ航空機を売却して当期純利益を900計上した。その後、組合を解散し残余財産として各出資者に1,000の分配金を支払った。

【仕訳例】:

未払金 80 /匿名組合事業分配益 90

未収金 10 /

現預金 100/出資金 90

/未収金 10

【解説】:

予め匿名組合契約で定められた解散事由によって組合は解散します。航空機リースを目的とする場合は、航空機を売却して解散となるケースが多いかと思われます。航空機売却時には多額の利益が発生するため、当該利益が出資者に帰属します。その後、残余財産の分配が行われますが、素直に入金された分配金を出資金勘定で消し込むかたちで問題ございません。

余談:匿名組合の出資商品はおすすめできるか

匿名組合出資を用いた商品を販売している会社はいくつかあります。それらの会社の営業トークは、匿名組合を使えば多額の損金を一気に作ることができる、というものです。

ただし、上記の処理の流れを見ても分かるように、たしかに投資期間の初期には減価償却費等により多額の損金が発生しますが、将来匿名組合が解散するときには、分配金が利益として課税されてしまいます。

結局は、投資期間全体で見ると節税効果はほとんどなく、単なる課税の繰り延べに過ぎません。

さらに、匿名組合の解散、分配までは複数年の期間待たなければならず、その間は出資金は手元に戻ってこず、資金繰りも圧迫してしまいます。

また、分配金も必ずもらえるというものではなく、投資先の事業が破産などしてしまった場合には、出資した金額が一切戻ってこないというリスクもあります。

私個人としては、匿名組合の出資商品はあまりおすすめはできないと考えています。

ただし、デメリットばかりではなく、ある一定の状況、目的のためには、匿名組合の出資商品が効果を発揮する場面があります。(話が複雑になってきますので、ここでは省略しますが。。)

商品の紹介者(税理士や仲介業者など)には多くの手数料収入がバックで入るケースもあるため、勧誘してくる方のポジショントークには惑わされず、投資としてメリットがあるかどうかをご自身でも入念に調べてからご判断いただくのが良いかと思います。

まとめ

匿名組合の出資金に係る会計処理について、出資開始時から順を追ってご説明しました。

もし処理に迷った際にはこの記事がご参考になれば幸いです。